中文站点-网站精选 - 汇算清缴】职工薪酬支出及纳税调整明细表填报攻略!

汇算清缴】职工薪酬支出及纳税调整明细表填报攻略!

Information

大家都知道《职工薪酬支出及纳税调整明细表》(A105050)是用来填报单位职工薪酬会计处理、税收规定以及纳税调整情况的。那么,若单位税会处理一致,并不存在需要进行纳税调整的项目,是否还需要申报本表呢?

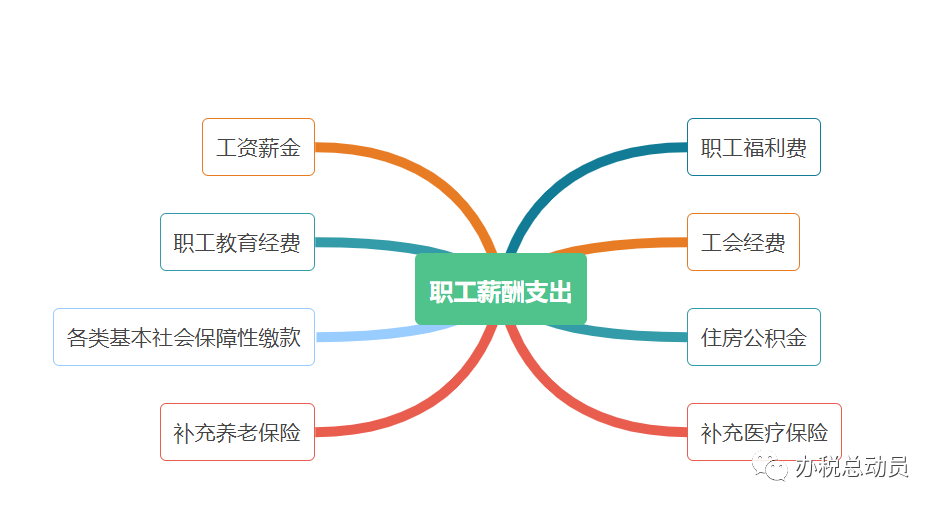

其实,本表主要反映的是纳税人发生的职工薪酬(包括工资薪金、职工福利费、职工教育经费、工会经费、各类基本社会保障性缴款、住房公积金、补充养老保险、补充医疗保险等支出)情况;若涉及税会处理差异,还需要进行纳税调整。

也就是说,只要单位发生了职工薪酬相关支出,不论其是否需要进行纳税调整,均需填报本表。

下面我们分项目并结合具体例子以及政策,指导大家在企业所得税汇缴申报时该如何填写本表。

一、 工资薪金所得

根据《中华人民共和国企业所得税法实施条例》第三十四条规定:企业发生的合理的工资、薪金支出,准予扣除。

根据国税函[2009]3号规定:《实施条例》第三十四条所称的“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。一般来说,需要符合以下几点:

(一)企业制订了较为规范的员工工资薪金制度;

(二)企业所制订的工资薪金制度符合行业及地区水平;

(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务。

(五)有关工资薪金的安排,不以减少或逃避税款为目的;

例1

2020年度,甲企业发生合理工资薪金支出总额100万,按照税法规定,企业发生的合理的工资、薪金支出,准予扣除,因此,不需要纳税调整。

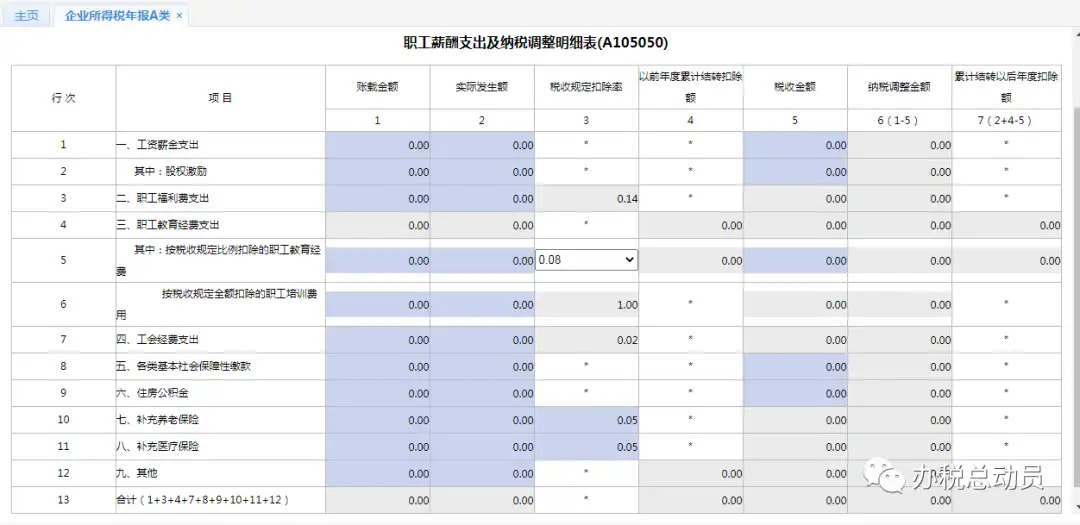

报表填写:工资薪金支出填写在《职工薪酬支出及纳税调整明细表》(A105050)的第1行次。填写账载金额、实际发生额和税收金额,核对带出的纳税调整金额是否正确。

二、 职工福利费

根据《中华人民共和国企业所得税法实施条例》第四十条规定:企业发生的职工福利费支出,不超过工资、薪金总额14%的部分,准予扣除。

例2

2020年度,甲企业合理工资薪金支出总额100万,实际发生职工福利费17万,按照税法规定,只能扣除14万,需要纳税调增3万。

报表填写:职工福利费支出填写在《职工薪酬支出及纳税调整明细表》(A105050)的第3行次。填写账载金额和实际发生额,核对带出的税收金额和纳税调整金额是否正确。

三、 职工教育经费

《财政部 税务总局关于企业职工教育经费税前扣除政策的通知》(财税〔2018〕51号),明确:自2018年1月1日起,企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

注意:

1. 根据财税2012年27号规定:集成电路设计企业和符合条件软件企业的职工培训费用,应单独进行核算并按实际发生额在计算应纳税所得额时扣除。

2. 航空企业实际发生的飞行员养成费、飞行训练费、乘务训练费、空中保卫员训练费等空勤训练费用,根据《实施条例》第二十七条规定,可以作为航空企业运输成本在税前扣除。

3. 根据国家税务总局公告2014年第29号 规定:核力发电企业为培养核电厂操纵员发生的培养费用,可作为企业的发电成本在税前扣除。企业应将核电厂操纵员培养费与员工的职工教育经费严格区分,单独核算,员工实际发生的职工教育经费支出不得计入核电厂操纵员培养费直接扣除。

例3

2020年度,甲企业合理工资薪金支出总额100万,实际发生职工教育经费6万,按照税法规定,6万未超过工资薪金总额的8%,可以全额扣除,无需纳税调整。

报表填写:职工教育经费支出体现在《职工薪酬支出及纳税调整明细表》(A105050)的第4行次。其中,第5行填写按照税收规定比例扣除的职工教育经费,第6行填写按照税收规定全额扣除的职工培训费用。分清行次,准确填写账载金额和实际发生额,核对带出的税收金额和纳税调整金额是否正确。

四、 工会经费

根据《中华人民共和国企业所得税法实施条例》第四十一条规定:企业拨缴的工会经费,不超过工资、薪金总额2%的部分,准予扣除。

例4

2020年度,甲企业合理工资薪金支出总额100万,实际发生工会经费3万,按照税法规定,只能扣除2万,需要纳税调增1万。

报表填写:工会经费支出填写在《职工薪酬支出及纳税调整明细表》(A105050)的第7行次。填写账载金额和实际发生额,核对带出的税收金额和纳税调整金额是否正确。

五、 各类基本社会保障性缴款及住房公积金

根据《中华人民共和国企业所得税法实施条例》第三十五条规定:企业依照国务院有关主管部门或者省级人民政府规定的范围和标准为职工缴纳的基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费和住房公积金,准予扣除。

例5

2020年度,甲企业按规定的范围和标准为职工实际缴纳的基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费和住房公积金,共计30万,其中基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费25万,住房公积金5万,可以全额扣除,不涉及纳税调整。

报表填写:各类基本社会保障性缴款支出填写在《职工薪酬支出及纳税调整明细表》(A105050)的第8行次。住房公积金支出填写在《职工薪酬支出及纳税调整明细表》(A105050)的第9行次。填写账载金额、实际发生额和税收金额,核对带出的纳税调整金额是否正确。

六、 补充养老保险及补充医疗保险

根据《财政部 国家税务总局关于补充养老保险费 补充医疗保险费有关企业所得税政策问题的通知》(财税〔2009〕27号)自2008年1月1日起,企业根据国家有关政策规定,为在本企业任职或者受雇的全体员工支付的补充养老保险费、补充医疗保险费,分别在不超过职工工资总额5%标准内的部分,在计算应纳税所得额时准予扣除;超过的部分,不予扣除。

例6

2020年度,甲企业合理工资薪金支出总额100万,实际发生补充养老保险6万,补充医疗保险4万,则税法上,补充养老保险只允许扣除5万,需要纳税调增1万;补充医疗保险4万可以全额扣除,不需要纳税调整。

报表填写:补充养老保险支出填写在《职工薪酬支出及纳税调整明细表》(A105050)的第10行次。补充医疗保险支出填写在《职工薪酬支出及纳税调整明细表》(A105050)的第11行次。填写账载金额和实际发生额,核对带出的税收金额和纳税调整金额是否正确。

《职工薪酬支出及纳税调整明细表》(A105050)

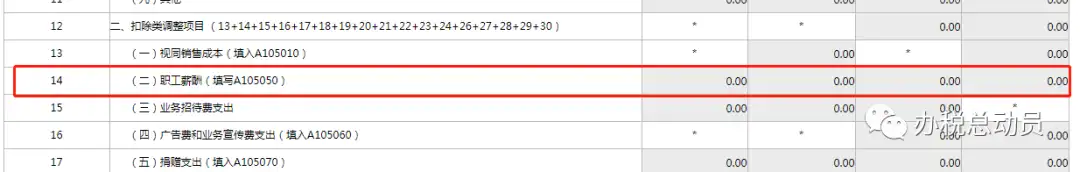

《职工薪酬支出及纳税调整明细表》(A105050)填写完数据后保存,切换报表到《纳税调整项目明细表》(A105000),核对第14行,职工薪酬带出的金额是否正确。

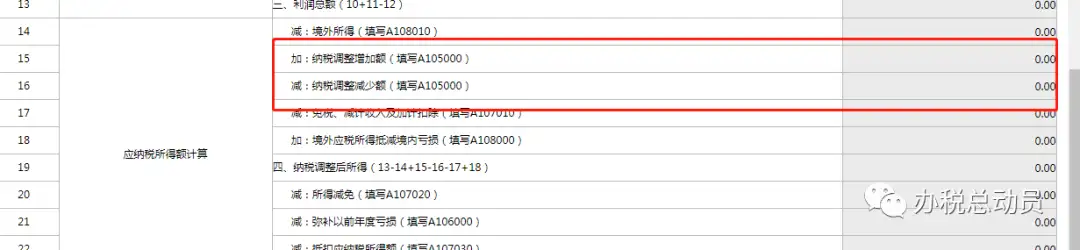

若数据正确的话,保存后再切换报表到主表《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000),点击数据读取,核对15行(加纳税调整增加额)和16行(减纳税调整减少额)行次数据是否正确。

看完是不是觉得很简单呢?可以准备年度汇缴报表的填写喽,别忘了企税汇缴截止日期是5月31日哦!